Bankovnictví, 31/01/2011

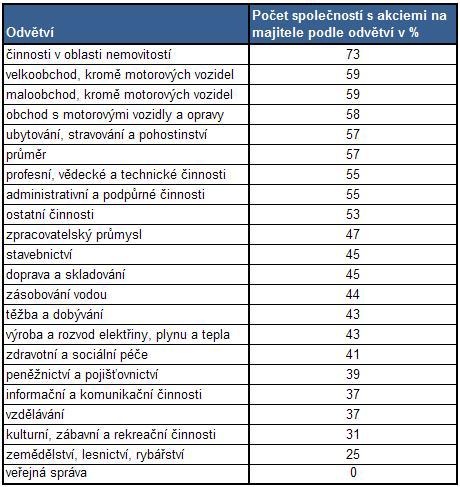

Zákon má napravit informační asymetrii mezi věřiteli a dlužníky Zvyšování ochrany spotřebitelů je trendem, který lze vysledovat v řadě evropských směrnic i dílčích regulačních aktivit Evropské unie. V případě spotřebitelských úvěrů je důvodem pro tuto ochranu informační a odborná asymetrie, která spotřebitele na trhu znevýhodňuje ve vztahu k poskytovatelům finančních služeb. Že je větší ochrana spotřebitelů na místě, dokládají i narůstající tuzemské statistiky osobních bankrotů v posledním roce. Za těmi je často špatný odhad bonity spotřebitele, přecenění jeho možností a následně neschopnost unést břemeno dluhů a půjček, ke kterým se spotřebitel uvázal. Přísné sankce, které nový zákon zavádí, tak mají pomoci usměrnit především některé nebankovní subjekty, které dosud poskytovaly půjčky velmi divoce a zatím nepodléhaly takřka žádné regulaci.

V oblasti tzv. informační asymetrie přitom nastal za poslední desetiletí velice zajímavý obrat. Ve většině ekonomických studií a učebnic, které byly napsány před současnou ekonomickou krizí, se o informační asymetrii v úvěrovém vztahu pracuje s tezí, že ve výhodě je jednoznačně klient, protože pouze on zná své pohnutky, které ho vedou k žádosti o příslušný úvěr, a pouze on zná svou současnou finanční situaci – a může tak z této situace případně neférově těžit. V poslední době se však v informační nevýhodě nacházejí jednoznačně klienti. Peníze může v současné době oficiálně půjčovat takřka kdokoliv, inzerce a propagace úvěrových produktů je díky internetu a e-mailu obrovsky jednoduchá. Všeobecný rozmach spotřebitelského financování nyní způsobuje, že žití na dluh již dávno není privilegium vzdělanějších nebo bohatších, ale míří čím dál tím více na široké masy, které se i při nejlepším úsilí mohou velice těžko zorientovat v nepřehledné nabídce současných úvěrových služeb.

Proto jsem osobně rád, že se tento termín informační asymetrie obrátil. Ať je od nynějška na poskytovateli finančních služeb, aby poskytl klientovi srozumitelně všechny důležité informace, a především aby posoudil, zda se jedná o klienta „úvěrovatelného“.

Poskytovatelé úvěru se ocitají ve výhodě, protože jsou lépe odborně vybaveni – a navíc jsou to oni, kdo určuje podmínky úvěrů, způsob prezentace nabízených produktů a formu poskytovaných informací.

Zákon přesně definuje informační povinnosti poskytovatelů finančních služeb

Nový zákon o spotřebitelském úvěru velmi detailně a taxativně definuje rozsah informací, které je věřitel povinen poskytnout spotřebiteli v různých fázích vzájemné spolupráce:

V reklamní kampani, která obsahuje informaci o nákladech inzerovaného úvěru – požadované informace zahrnují například RPSN, ale i úrokovou sazbu, informace o dalších poplatcích spojených s úvěrem, výši jednotlivých splátek, celkovou výši úvěru a celkovou částku splatnou spotřebitelem nebo třeba informaci o povinnosti uzavřít zároveň s úvěrovou smlouvu doplňkové pojištění, pokud je taková povinnost podmínkou k poskytnutí úvěru.

Před uzavřením úvěrové smlouvy – kromě informací vyžadovaných v reklamní kampani navíc například údaje o četnosti a počtu plateb spotřebitele, poplatcích za vedení účtu nebo účtů, úrokové sazbě použité pro opožděné platby, právu na odstoupení od smlouvy, právu na předčasné splacení úvěru a další. Informace musejí být poskytnuty písemně (nebo jiným trvalým způsobem), v dostatečném časovém předstihu před uzavřením úvěrové smlouvy a všechny musejí být uvedeny stejně výrazně. Pro tento účel lze použít formuláře, který je přílohou zákona a má rozsah čtyř stran. Věřitel musí kromě stanovených informací poskytnout i jejich náležité vysvětlení, aby mohl spotřebitel posoudit, zda navrhovaná smlouva odpovídá jeho potřebám a finanční situaci.

V samotné úvěrové smlouvě – kromě výše uvedeného jde například o informaci o možnosti mimosoudního řešení sporů nebo označení příslušného orgánu dozoru.

Přestože jsou si některé požadované informace vzájemně podobné, neuvedení některé z nich může mít za následek udělení některé ze sankcí, které zákon stanoví, a jejichž horní limity dosahují 500 tisíc až 5 milionů korun. V případě neuvedení požadovaných informací v úvěrové smlouvě pak hrozí její úročení ve výši diskontní sazby ČNB – a to zpětně od uzavření smlouvy.

Věřitel musí ve vlastním zájmu prověřit bonitu zájemce o úvěr

Novou povinností, kterou zákon o spotřebitelském úvěru finančním institucím stanoví, je povinnost posoudit před uzavřením smlouvy s odbornou péčí bonitu spotřebitele, tedy jeho schopnost splácet úvěr. Za její nesplnění hrozí sankce ve výši až 2 miliony korun.

Primárním záměrem předkladatelů směrnice však bylo, aby financující společnosti záměrně nepředlužovaly klienty – a to bez rozdílu ty, kteří již historicky problémy se splácením měli, jako ty, kteří zatím všechny úvěry spláceli v pořádku, ale nový úvěr by je již dostal přes pomyslnou rizikovou hranici dluhové spirály. Je proto pochopitelné, že ověřením klienta v databázi „hříšníků“ se řeší pouze historická bonita, nikoliv klientova současná situace – nebo dokonce výhled jeho chování do budoucna. Aktuální statistiky BRKI a NRKI přitom ukazují, že do problémů se splácením se může dostat i dosud bezproblémový spotřebitel. Toto riziko narůstá například u klientů s pěti a více úvěrovými smlouvami (riziko nesplácení je až 3x vyšší než u klienta se dvěma smlouvami) nebo u klientů, kteří vyčerpali maximální výši limitu kreditní karty nebo kontokorentu (až 8x vyšší riziko než u klienta, který čerpá maximálně polovinu limitu).

Technicky, metodicky i procesně je ale nemyslitelná představa, že by všechny finanční instituce v EU měly možnost se stát členem všech úvěrových registrů v EU, a kromě ojedinělého čerpání dat o cizincích by do těchto registrů i pravidelně poskytovaly informace o splácení svých klientů. Proto muselo odvětví Evropských úvěrových registrů přijít s realizovatelnou myšlenkou tohoto legislativního záměru. Registry BRKI a NRKI, které jsou prostřednictvím CCB členem Evropské asociace úvěrových registrů ACCIS (Association of Consumer Credit Information Suppliers), se připojují k principu tzv. „nepřímého přístupu“ k registrům. Ten říká v zásadě to, že v rámci sousedských zemí (u kterých dochází k relevantnímu přeshraničnímu poskytování úvěrových produktů) by mělo dojít k podpisu bilaterálních smluv mezi úvěrovými registry. Na základě těchto smluv pak mohou registry poskytovat výpisy o občanech své země i zahraničním finančním institucím, na základě jejich dotazu do „svého vlastního“ zahraničního úvěrového registru, který si tento výpis vyžádá od příslušného úvěrového registru – svého smluvního partnera. Registry BRKI a NRKI tímto způsobem například připravují podpisy bilaterálních smluv s registry slovenskými, německými, rakouskými a polskými.

Doplňující grafy a další informace

Tabulka/graf – osobní bankroty 2010

Popisek

Vývoj počtu osobních bankrotů a návrhů na osobní bankrot v roce 2010 – oba údaje mají výrazně rostoucí charakter. Osobní bankroty bývají často způsobeny neschopností splácet příliš velký objem čerpaných úvěrů. V roce 2010 bylo měsíčně v průměru vyhlášeno 517 osobních bankrotů.

Infobox s doplňujícími informacemi

Na jaké úvěry se nevztahuje zákon o spotřebitelském úvěru

- úvěry pod 5000 Kč nebo přes 1,88 milionu Kč

- úvěry jištěné nemovitostí poskytnuté za účelem financování bydlení

- leasingové financování

- půjčky poskytnuté bez úroku nebo jiné platby

- půjčky s nižší RPSN poskytnuté vlastním zaměstnancům

- půjčky při obchodech s cennými papíry

Infobox s doplňujícími informacemi

Jaké sankce nově hrozí při nesplnění zákonných povinností finančním institucím

Až 500 000 Kč – při neposkytnutí stanovených informací o úvěru v reklamní kampani

Až 5 000 000 Kč – při neposkytnutí stanovených informací o úvěru před uzavřením smlouvy

Až 2 000 000 Kč – při nedostatečném prověření bonity spotřebitele věřitelem před uzavřením úvěru

Úročení celého úvěru úrokem ve výši diskontní sazby vyhlašované ČNB – v případě, kdy úvěrová smlouva neobsahuje všechny informace stanovené zákonem a spotřebitel tuto skutečnost uplatní u věřitele

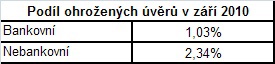

Tabulka/graf – ohrožené úvěry, září 2010

Popisek

Zákon o spotřebitelském úvěru přináší větší ochranu spotřebitelů